By Sera

Marketing

10 ‘Basic Steps’ Dalam Pengurusan Kewangan Peribadi

Baru-baru ini, statistik menunjukkan lebih separuh daripada rakyat Malaysia berdepan kesukaran untuk mempunyai simpanan yang bertahan lebih dari tiga bulan apabila kehilangan sumber pendapatan. Selain itu, ramai juga golongan muda yang diisytihar muflis seawal umur 25 tahun, akibat hutang kad kredit dan pinjaman peribadi yang melebihi kemampuan diri. Ini menunjukkan segelintir rakyat Malaysia masih tidak bersedia untuk berhadapan dengan situasi kecemasan kewangan. Akibatnya, ramai yang terpaksa menanggung komitmen hutang yang banyak dan gagal untuk capai matlamat kewangan.

Namun belum terlambat untuk anda mulakan pengurusan kewangan peribadi secara bijak dengan tips kewangan yang kami kongsikan di artikel ini.

Semak Kelayakan Pinjaman PercumaIsi Kandungan

- 1. Buat Formula Pengurusan Kewangan

- 2. Rekod Perbelanjaan

- 3. Mula Bina Simpanan

- 4. Pelbagaikan Akaun Bank

- 5. Bijak Dalam Bezakan Keperluan VS Kehendak

- 6. Lunaskan Hutang Anda

- 7. Ketahui Cara Pembiayaan Semula atau Penyatuan Hutang

- 8. Pastikan Skor Kredit Anda Sihat

- 9. Pertimbangkan Untuk Melabur

- 10. Tuntut Pelepasan Cukai Pendapatan Anda

- Infografik: 10 Tips Urus Kewangan Peribadi

- Kesimpulan

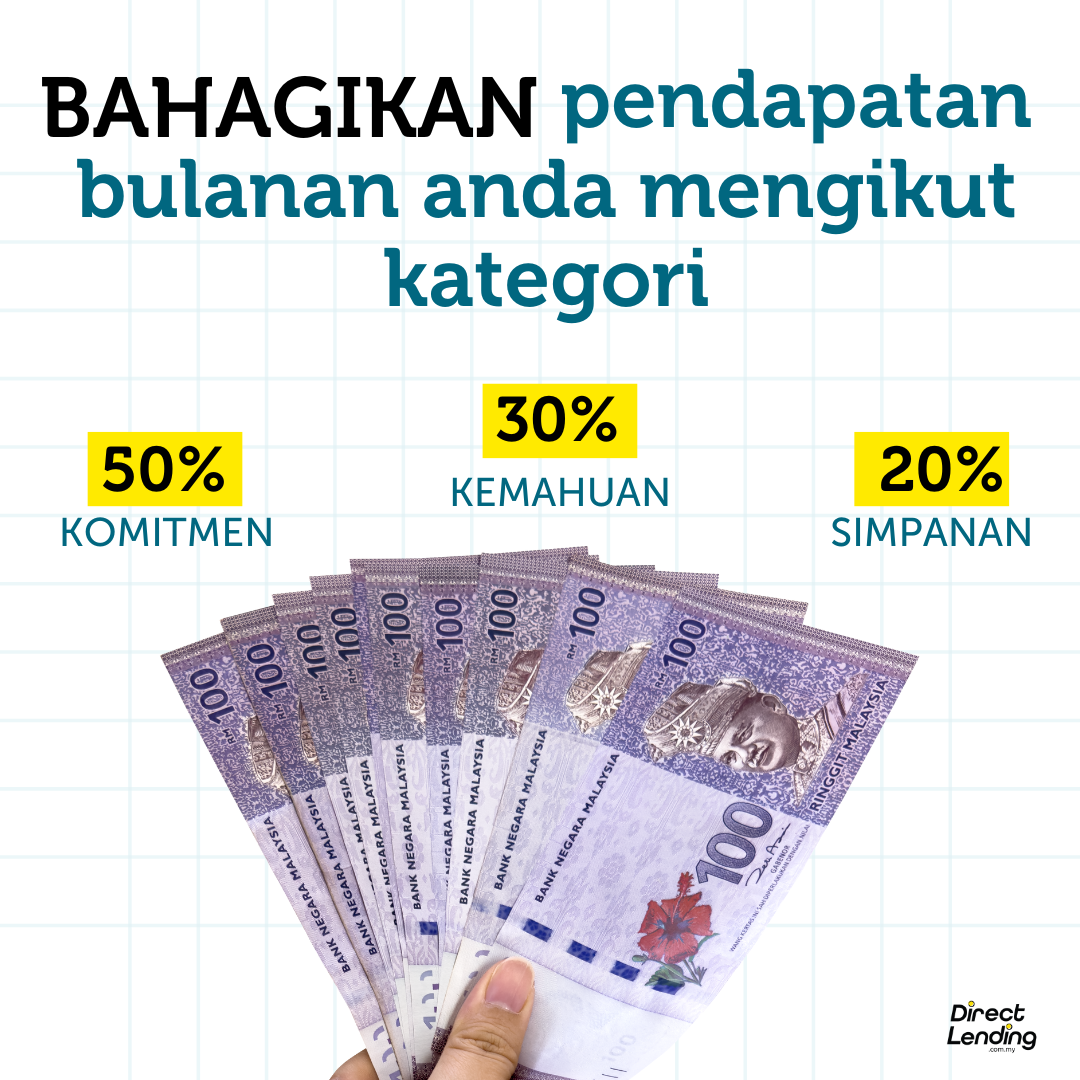

1. Buat Formula Pengurusan Kewangan

Buat anggaran belanjawan berdasarkan formula pengurusan kewangan yang mudah untuk diikuti. Contohnya, formula rule 50/30/20. Bahagikan pendapatan kepada tiga kategori - 50% untuk keperluan dan mustahak, 30% untuk kehendak, dan 20% untuk simpanan atau bayaran hutang. Peruntukkan separuh daripada pendapatan untuk keperluan asas seperti makanan, bil utiliti, penyelenggaraan rumah dan lain-lain, manakala 30% pendapatan boleh digunakan untuk berbelanja seperti hiburan, percutian dan sebagainya. 20% lagi jadikan sebagai simpanan, boleh juga gunakan untuk pelaburan serta dana untuk kecemasan.

Penting untuk anda mempunyai simpanan dan pengurusan kewangan peribadi yang bijak, namun jangan dilupa tanggungjawab anak terhadap ibu bapa. Sebagai anak, duit ibu bapa juga salah satu komitmen yang anda kena masukkan dalam pelan belanjawan anda. Macam orang selalu cakap ciri ciri lelaki idaman wanita bukan sahaja bijak dalam cara pengurusan kewangan peribadi tapi tak lupa dengan tanggungjawab mereka sebagai anak.

2. Rekod Perbelanjaan

Setiap perbelanjaan perlulah dikira dan jika tidak dapat menjejakinya, ia boleh menyebabkan anggaran anda tersasar. Anda boleh menjejaki perbelanjaan dengan cara mencatatnya di dalam buku nota atau menggunakan aplikasi kewangan yang membantu untuk mengesan perbelanjaan tersebut. Menjejaki semua perbelanjaan ini dapat membantu anda mengetahui apa yang telah dibelanjakan serta dapat mengawal perbelanjaan masa hadapan.

Jika anda rasa semakin boros dalam berbelanja, anda mungkin dalam golongan Si Belanja Sakan (The Celebrity), iaitu individu yang terlalu membeli barang berdasarkan kehendak bukan keperluan. Ingat, memilih untuk memenuhi kehendak menyebabkan wang habis dengan pantas dan kemungkinan untuk menabung langsung tiada. Kenali personaliti kewangan anda dengan jejak perbelanjaan, atau cuba jawab ketahui dengan ujian personaliti diri secara online.

3. Mula Bina Simpanan

Penting untuk anda meningkatkan simpanan walaupun ia memerlukan sedikit masa. Secara tidak langsung, anda sudah mempersiapkan dana kecemasan untuk diri sendiri apabila keadaan tidak diingini berlaku. Pakar pengurusan kewangan turut mencadangkan untuk menyediakan tabung kecemasan sekurang-kurangnya 3 hingga 6 bulan daripada gaji anda.

Setiap bulan, peruntukkan sedikit wang untuk dana kecemasan. Sebagai contoh, menggunakan formula anggaran 50/30/20 yang memperuntukkan 20% daripada pendapatan untuk simpanan. Jika gaji anda RM3000, sekurang-kurangnya menyimpan sebanyak RM600. Kalau anda merasakan 20% itu agak besar, menabung dengan 10% dahulu dan tingkatkan ikut kemampuan semasa. Jangan putus asa!

4. Pelbagaikan Akaun Bank

Kami nasihatkan anda untuk menyediakan dua akaun bank untuk kegunaan harian dan simpanan. Meletakkan semua wang dalam satu akaun bank memang memudahkan, namun senang juga untuk dihabiskan dan boleh menjejaskan simpanan jangka masa panjang. Apabila berjaya menyimpan sejumlah wang setiap bulan, anda boleh mempertimbang untuk membuka akaun dengan kadar faedah yang lebih tinggi hanya untuk menyimpan simpanan. Dengan cara ini, anda peroleh faedah dan dapat menjimatkan wang. Contohnya, UOB Stash menawarkan faedah bonus sebanyak 0.5% setahun apabila anda mengekalkan atau meningkatkan baki akaun setiap bulan dan 2.3% setahun apabila baki anda melebihi RM100,000.

5. Bijak Dalam Bezakan Keperluan VS Kehendak

Belajar untuk mengimbangi keperluan dan kehendak anda. Pastinya, setiap orang mempunyai keperluan dan kehendak berbeza serta bergantung kepada perspektif dan pengurusan kewangan.

Jika keperluan tersebut sesuatu yang tidak dapat dielakkan atau dikurangkan, cuba kurangkan kehendak anda. Sebagai contoh, jika harga sepasang kasut adalah RM100 dan jualan kedua pada harga RM160. Ingat, anda hanya menjimatkan RM20 sahaja. Pada masa sama, anda tak perlukan dua pasang kasut yang sama.

Lain pula jika anda sudah bekeluarga, keperluan dan kehendak pun akan berbeza berbanding zaman bujang dulu. Pengurusan kewangan keluarga juga berbeza sedikit dengan pengurusan kewangan zaman bujang dulu. Namun, apa yang penting setiap kali anda hendak membeli tetapi rasa ia agak mahal dan melebihi anggaran, berfikirlah terlebih dahulu. Ini membolehkan anda menilai semula sama ada ia benar-benar diperlukan atau tidak.

6. Lunaskan Hutang Anda

Terdapat dua kaedah mudah untuk menguruskan hutang anda, iaitu ‘avalanche’ dan ‘snowball’.

Teknik Avalanche

Kaedah ini tertumpu kepada pembayaran hutang dengan kadar faedah tertinggi terlebih dahulu dan pembayaran minimum untuk pinjaman lain. Seterusnya, fokus bayar hutang dengan kadar faedah kedua tertinggi. Ulang keseluruhan proses sehingga anda berjaya melunaskan semua hutang. Kaedah ini akan menguntungkan anda dengan mengurangkan jumlah faedah yang dibayar dan tempoh pembayaran balik.

Teknik Snowball

Kaedah ini fokus kepada membuat pembayaran yang besar untuk pinjaman dengan baki tunggakan terendah, kemudian membuat pembayaran minimum untuk selebihnya. Ini membolehkan hutang terendah dilunaskan terlebih dahulu sebelum beralih kepada yang lain. Pendekatan ini juga membuatkan anda lebih ke hadapan yang bertindak sebagai motivasi untuk terus menyelesaikan baki hutang.

Bayangkan ini adalah hutang semasa anda;

Kad kredit sebanyak RM7,000 pada 16% setahun

Pinjaman kereta sebanyak RM12,000 pada kadar 3.5% setahun

Pinjaman pelajar sebanyak RM6,000 pada kadar 1% setahun

Dengan menggunakan kaedah avalanche hutang, anda akan melunaskan hutang kad kredit terlebih dahulu. Anda akan membayar faedah keseluruhan sebanyak RM2955.61 dan bebas hutang 31 bulan lebih cepat berbanding menggunakan kaedah biasa. Kaedah snowball hutang pula, anda akan membayar faedah keseluruhan sebanyak RM4562.11 dalam jangka masa 6 tahun. Perbezaannya ketara mengikut kadar faedah kad kredit. Pun begitu, apa yang sesuai untuk sesetengah orang tidak semestinya berkesan untuk anda, jadi penting untuk mengetahui apa yang mendorong anda membayar hutang mengikut kemampuan.

7. Ketahui Cara Pembiayaan Semula atau Penyatuan Hutang

Pembiayaan semula dan penyatuan hutang adalah dua strategi yang membolehkan anda menukar kepada pinjaman yang lebih baik dengan kadar faedah rendah dan pembayaran bulanan yang lebih rendah.

Penyatuan hutang bermaksud menggabungkan semua hutang menjadi hutang tunggal. Ini dapat membantu menurunkan pembayaran bulanan dan mengurangkan kadar faedah secara keseluruhan. Contohnya, jika anda mempunyai beberapa hutang kad kredit dengan baki tertunggak dan kadar faedah yang berbeza, iaitu kadar faedah tinggi seperti 18% setahun, anda boleh memilih untuk mengambil pinjaman peribadi bank dan koperasi dengan kadar faedah serendah 2.95% setahun untuk sekali gus melunaskan semua baki hutang. Terdapat dua faedah diperolehi, iaitu anda dapat mengurangkan pembayaran bulanan dan fokus untuk membayar satu ansuran.

Pembiayaan semula berfungsi menggantikan hutang sedia ada dengan hutang baru beserta syarat lebih baik seperti kadar faedah yang lebih rendah. Selain memanfaatkan pinjaman dengan kadar faedah lebih rendah, ia juga dapat membantu mengurangkan jumlah bayaran bulanan kerana tempoh dipanjangkan. Hal ini adalah kerana untuk mendapatkan pinjaman berpatutan dan membayar faedah kurang. Anda juga boleh mempertimbang untuk membiayai semula jika mempunyai skor kredit yang lebih baik dan ingin menukar ke kadar lain.

Video: Berbaloi Ke Nak Buat Overlap Loan (Cara Guna Kalkulator Penyatuan Hutang)

8. Pastikan Skor Kredit Anda Sihat

Skor kredit adalah ukuran kelayakan kredit anda. Ia berdasarkan sejarah kredit yang mencatat semua pinjaman, baki tertunggak, sejarah pembayaran balik dan maklumat kredit lain.

Di Malaysia, laporan CTOS anda digunakan untuk memeriksa skor kredit. CTOS merupakan Agensi Pelaporan Kredit (CRA) terkemuka yang dikendalikan secara peribadi. Ia turut menyediakan pelaporan kredit dan mengambil data dari sumber awam.

Memiliki skor kredit yang sihat membuktikan anda merupakan individu yang bertanggungjawab dan membayar bil tepat pada masanya. Ini akan menurunkan risiko anda sebagai peminjam dan bank yakin untuk memberikan pinjaman wang. Ini akan membuka peluang lebih tinggi untuk kad kredit dan kelulusan pinjaman, kelulusan pinjaman cepat dan pinjaman dengan kadar faedah lebih rendah.

9. Pertimbangkan Untuk Melabur

Sering kali menjadi salah anggap bahawa hanya orang kaya yang boleh melakukan pelaburan dan tidak semua pelaburan berisiko seperti kejatuhan pasaran saham yang anda lihat di dalam filem. Terdapat beberapa pelaburan berisiko rendah di Malaysia termasuk ASB, PRS, KWSP, akaun simpanan hasil tinggi dan bon.

Amanah Saham Bumiputera (ASB) adalah unit amanah harga tetap dan pelaburan jangka panjang yang terbuka untuk semua Bumiputera di Malaysia. ASB adalah dana unit amanah yang mana pengurus dana menggunakan wang dari pelbagai pelabur untuk melabur dan menghasilkan pulangan. Ia adalah RM1 seunit dan jumlah pelaburan minimum yang perlu anda buat ialah RM1. Bagi Bukan Bumiputera, alternatif untuk anda ialah Amanah Saham Malaysia (ASM). Kedua-duanya diuruskan oleh Amanah Saham Nasional Berhad (ASNB) dan kerana terdapat pulangan serta pegangan pelaburan berbeza antara dana tersebut, anda boleh memilih untuk melabur lebih daripada satu.

Cara lain untuk berjimat ketika melabur adalah dengan menyumbang dalam skim persaraan, iaitu Kumpulan Wang Simpanan Pekerja (KWSP) dan Skim Persaraan Swasta (PRS). KWSP adalah wajib dan dimiliki oleh kerajaan, PRS pula ialah skim simpanan dan pelaburan jangka panjang sukarela yang diuruskan oleh syarikat swasta. Anda boleh melihat senarai penyedia di sini. Terdapat beberapa dana persaraan PRS yang berbeza seperti dana pertumbuhan, dana sederhana dan dana konservatif yang boleh dipilih bergantung keperluan, tujuan dan selera risiko

Selain itu, pelaburan berisiko rendah adalah akaun simpanan dan bon hasil tinggi. Akaun simpanan ini menawarkan kadar faedah antara 2% hingga 4.75% setiap tahun, anda boleh memeriksanya kerana semua mempunyai terma dan syarat yang berbeza sesuai dengan perbelanjaan atau tabungan. Bon pula adalah sekuriti yang mewakili pinjaman. Apabila anda melabur atau membeli bon, anda meminjamkan wang kepada penerbit (issuer) bon dan mereka akan melakukan pelaburan sendiri dalam dana lain dan sebagainya. Anda boleh memegang bon sehingga tarikh matang dan mengumpulkan pembayaran faedah dari penerbit. Apabila bon matang, anda berkemungkinan mendapat wang dengan menjual bon (walaupun pada harga yang lebih tinggi), bergantung pada nilai pasaran pada masa itu.

10. Tuntut Pelepasan Cukai Pendapatan Anda

Pelepasan cukai adalah sistem yang ditetapkan oleh Lembaga Hasil Dalam Negeri Malaysia (LDHN) yang mana pembayar cukai dibenarkan memotong sejumlah wang daripada hutang cukai mereka. Beberapa jenis bantuan termasuk insurans hayat, perbelanjaan perubatan untuk ibu bapa, yuran pendidikan individu, pembelian komputer riba atau telefon pintar. Pelepasan cukai membolehkan anda mengurangkan pendapatan bercukai yang akan mempengaruhi kadar cukai dikenakan. Sekiranya anda merancangnya dengan baik, ia dapat menjimatkan sejumlah besar wang.

Katakan pendapatan tahunan anda adalah RM46,000, sepanjang tahun anda mempunyai resit pelepasan cukai berjumlah sehingga RM6,000. Pendapatan tahunan anda kini menjadi RM40,000 dan cukai pendapatan anda akan dikenakan berdasarkan jumlah yang disemak semula.

Ingin tuntut bayaran balik cukai yang lebih besar tetapi tidak tahu apa yang boleh dituntut? Ini senarai semua pelepasan cukai, potongan dan rebat yang boleh dituntut sepanjang tahun untuk memaksimumkan pengembalian cukai anda. Hanya perlu ingat untuk menyimpan resit sahaja!

Video: Cara Isi e-Filing Individu & Bayar Income Tax LHDN Online (1st Time)

Infografik: 10 Tips Urus Kewangan Peribadi

Impian semua orang untuk capai status ‘financial freedom’. Tapi dalam situasi yang tidak menentu sekarang ini, ianya tidak lah semudah itu untuk uruskan kewangan secara konsisten.

Walaupun begitu, ianya bukan alasan untuk kita putus asa. Seeloknya kita jadikan cabaran ini sebagai peluang untuk kita fokus tentang perkara yang lebih penting dan letakkan usaha ke arah itu.

Semoga infografik ini dapat membantu dan memudahkan anda untuk menjaga pengurusan kewangan peribadi dengan lebih baik.

Kesimpulan

Ilmu kewangan adalah kemahiran penting untuk diasah. Ia tidak sukar tetapi perlu bermula dan sentiasa berusaha untuk melakukan perubahan. Mulakan pengurusan kewangan peribadi dengan langkah kecil dan sederhana, sedikit demi sedikit ia dapat mengelakkan berlakunya krisis yang besar. Buat pilihan untuk mula melaksanakan tip ini dan anda akan mula berterima kasih kepada diri sendiri di masa hadapan.

Artikel ini ditulis oleh Direct Lending – platform pinjaman peribadi bank & koperasi dan pinjaman wang berlesen. Kami boleh bantu anda cari, banding & mohon pinjaman yang paling sesuai dengan anda. Semak kelayakan anda secara percuma & dapatkan pinjaman serendah 2.95% atau secepat 2 hari bekerja.

Belajarlah ilmu kewangan kerana ia memperkasakan anda, jangan segan untuk terus belajar. Dapatkan lebih banyak panduan simpan duit dan cara pengurusan kewangan di channel Telegram kami!

(Artikel ini pada asalnya diterbitkan pada 13 Mei 2021 dan dikemas kini pada 4 Mac 2024).

Semak Kelayakan Pinjaman PercumaAbout the writer

Sera

A UiTM graduate, digital marketer and content creator since 2018. Sera writes about anything, from career advice, lifestyles, and finance. A person who cannot live without coffee, and sometimes she spends too much time on Twitter and TikTok.